オフショア投資と言えば、「アジアのシンガポールや香港」もしくは「ヨーロッパのマン島」がよく紹介されています。

ただ、アメリカ合衆国にもオフショア地域はあるのはご存知でしたか? 実は、アメリカは世界最大のオフショア地域だったのです!

アメリカには50の州がありますが、国としての法律だけではなく、それぞれの州にも法律(州法)があります。そして、州によって税率が異なり、タックスヘイブン(税金がかからない地域=オフショア地域)が存在するのです。

アメリカ 州ごとの税率

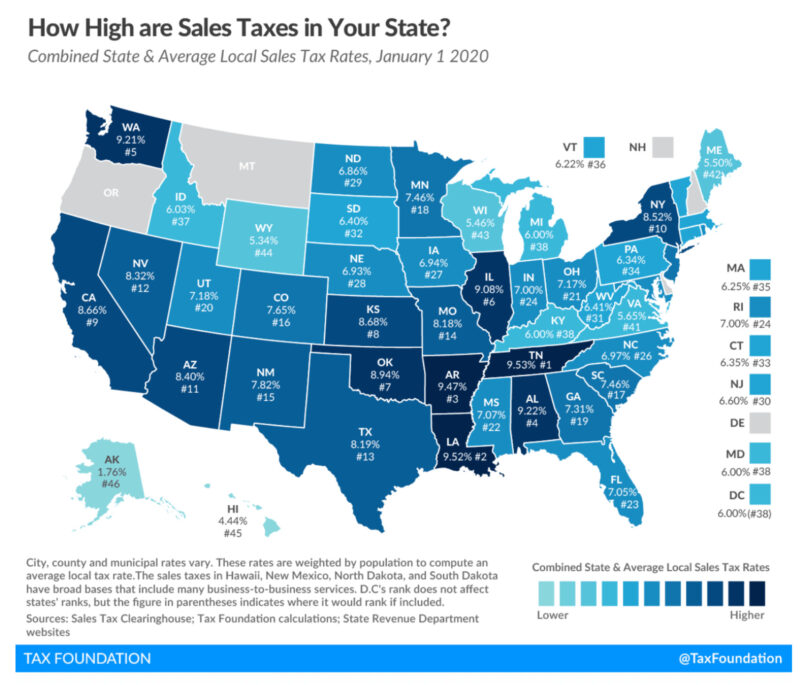

では、アメリカの州ごとの消費税を見てみましょう。上の画像は2020年1月のデータになりますが、消費税が州によってバラバラなのがお分かりかと思います。

色がグレーの州に関しては0%です。DE(デラウェア州)、NH(ニューハンプシャー州)、MT(モンタナ州)、OR(オレゴン州)が該当します。

デラウェア州

さて、その消費税率が0%、さらに固定資産税が0.58%、所得税が6.60%のデラウェア州ですが、アメリカで一番有名なタックスヘイブンと言われています。

人口よりも企業の数が多いといわれるほど、たくさんの経営者がデラウェア州で会社設立を希望しています。

そして、デラウェア州では「州外で得たお金には課税されない」という税法があります。そのため、デラウェア州にある会社のほとんどが州外で利益を得ているのです。

ネバダ州、テキサス州もデラウェア州を真似た

デラウェア州を真似て、ネバダ州やテキサス州もタックスヘイブン化してきました。法人税だけでなく、所得税も無税なのです。

そのため、多くの企業がデラウェア州だけでなく、ネバダ州やテキサス州に本社を置くようになりました。

タックスヘイブンの目的

そもそもタックスヘイブンを設けている理由は何でしょうか?

それは、無税または少ない税の支払いだけで利益を得られるようにする事により、海外から多くの投資家を呼び、世界中から国や地域に資金を集めることです。

アメリカの場合

上述のとおり、アメリカにもタックスヘイブンがありますが、他の国と租税条約を結んでいません。

アメリカにはFATCA(Foreign Account Tax Compliance Act)という制度があり、これはアメリカが他国と税金情報を交換しないというものです。

FACTAはアメリカ人が他の国で脱税や犯罪資金としてのマネーロンダリングを取り締まるためにあります。逆に、外国人が脱税や犯罪資金をアメリカへ送金しても、アメリカは他国と租税条約を結んでいないために情報を伝えることはしません。

ただ、実際はアメリカ国内に高額なお金が流れてきて、アメリカが富むという理由で、そのような行為は黙認されているというのが現状なのです。

キャピタルゲイン税

最後に、注意点としてキャピタルゲイン税についてお話して終わりたいと思います。

キャピタルゲイン税とは、オフショア投資で支払わなければならない税金の事です。基本的に先進国ではどこも課せられる税金で、日本も例外ではありません。

日本ではキャピタルゲインは譲渡所得となり、申告分離課税とする場合で、利益に対して20.315%(復興特別所得税を含む所得税15.315%+住民税5%)が課せられます。

急に納税しなければならない話で「どういう事?」と思われるかも知れませんが、海外投資(オフショア投資)で「課税が完全に免除されているまたは著しく軽減されている」のは、オフショア地域で資産運用をしている間だけなのです。

日本に住んでいる以上は投資で利益が確定したら確定申告をして納税しなければなりませんのでご注意くださいね。

海外投資の確定申告について、さらにお知りになりたい方はこちらの記事もぜひご参考にしてみて下さい。